COLUMN

生命保険の本質

生命保険という金融商品はそもそもどういうものなのか?ということについて考察します。生命保険を契約するということはどういう意味があるのでしょうか?

ある人は「保障を買う」と思うでしょうし、ある人は少ない掛金で大きな保障が得られる「レバレッジ機能」に注目するかもしれません。またある人は保障機能と積立機能の両立と思うかも知れません。中には「税効果」に着目する人もいるかも知れません。

これらを全部ひっくるめた上で「生命保険の本質」とは何か?を考えてみます。

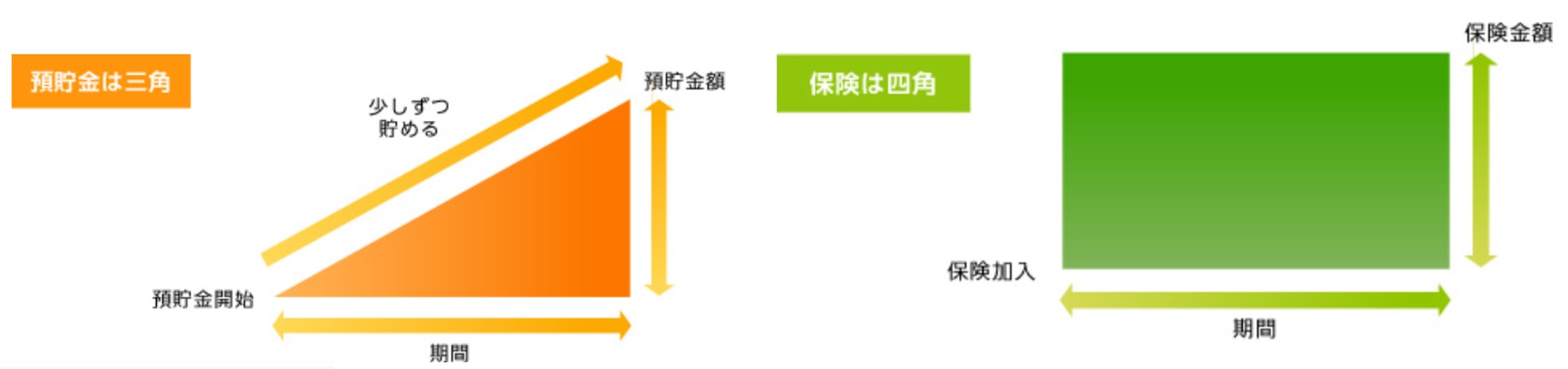

生命保険の本質とは「時間を買う金融商品」ということです。生命保険について最初に学ぶのは「預金は三角・保険は四角」という言葉ですが、これがすべての真理です。

お金があると保険は不要とも言われますが、自分に何かあった時に残された人々が困らないだけの資金があれば確かに保険は不要かも知れません。ただそのまかなえる資金がない状態やまかなえる資金が積立できるまでの間に何かがあった際の経済的損失を補てんする機能が生命保険の本質です。

この考え方を簡単に言えば「時間を買う」という概念です。

さらには経済的損失に耐えうるだけの資金が潤沢にあったとしても、次世代にその資金(資産)を残すために資金(資産)を減らさない様に防衛するための資金を手当てできるのも生命保険の機能です。

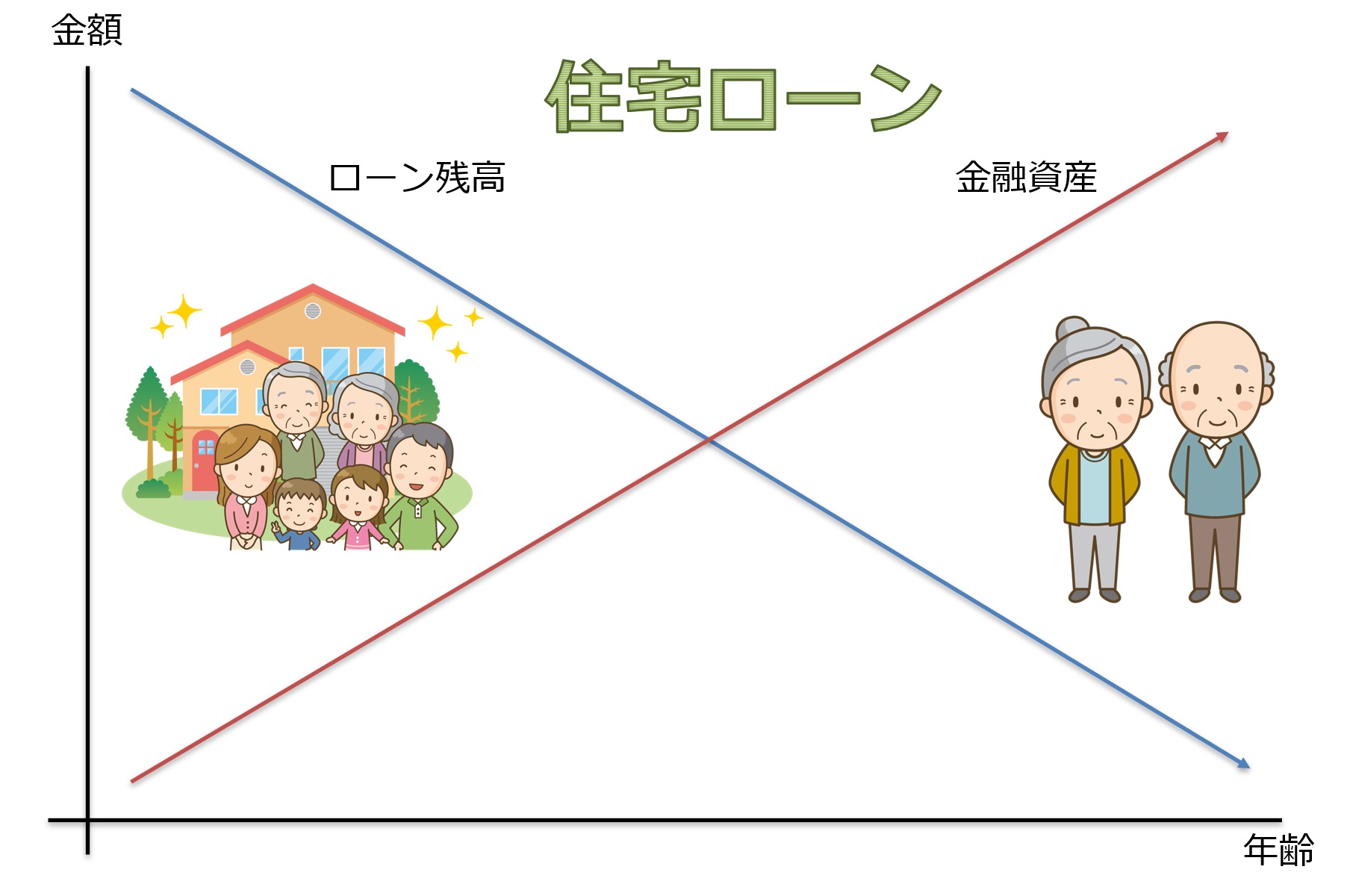

「時間を買う金融商品」の保険以外でいえば、代表例は住宅ローンです。

資金を貯めて自宅用不動産を買おうと思うとかなりの時間が掛かります。自宅用不動産を購入したいという動機は「庭付の戸建てで子供を遊ばせたい」とか「今の仕事をもっと効率的にするために通勤時間が削減できるところに住みたい」などいろいろあると思います。

この想いを実現させるための時間を住宅ローンを利用することで一気に短縮することが出来ます。

住宅ローンは前向きで、保険は後ろ向きな感じがするかも知れません。ですが時間を購入するという概念は住宅ローンも生命保険も同じです。

この視点に立って生命保険を考えますといろいろなものが見えてきます。

法人と個人では必要資金の計算方法はことなりますが、ベースは同じです。万が一のことが発生した場合に残された家族や法人にとって必要な資金は、時間を掛けて積立をすれば準備できますが、その資金が貯まるまでの時間を生命保険を活用することで一気に短縮することができます。

法人における生命保険の活用についてもう少し詳細に考察します。

法人を立ち上げて事業を開始した当初は、収益も資金も乏しい状況です。このような状況下において、経営者に万が一のことがあれば残されたご家族と法人は資金的に困窮することになるでしょう。

ある程度の内部留保や個人資産形成が出来るまでの「時間を買う」ために生命保険を活用することが必要です。

法人を立ち上げた目的や目標、法人の経営理念の実践と遂行を阻害する要因となる「リスク」に対して、目的や目標の達成、理念の具現化を経済的に阻害されないためにも生命保険の活用は不可欠です。この阻害要因について対策を講じることが「リスクマネジメント」だと言えます。

そして順調に事業が拡大しても、事業内容によっては借入金の元金が減らず、むしろ金額が大きくなるケースもあるために定期的に法人における必要保障額を見直ししつつ、その必要保障額をカバーするための手段(リスクファイナンシング)を検討し、費用対効果が得られるのであれば生命保険を活用する必要があります。この際に法人のキャッシュフローを考慮して、保険商品を選択することになります。

生命保険を単に「保障を得る」「保障を得つつ積立ができる」といった視点からだけでなく、「時間を購入する」「経営理念達成の阻害要因を排除する」という視点から見れば少し違う生命保険の必要性が見えてくるのではないでしょうか?

<文責>

株式会社FPイノベーション

この記事に付いているタグ

本質生命保険とはレバレッジ機能預貯金は三角保険は四角時間を買う借入金阻害要因安定経営住宅ローン生命保険契約法人リスクファイナンシング必要保障額リスクマネジメント生命保険