「信頼度の高いおすすめのクレジットカードはどれですか?」

「クステータスが高いクレジットカードのランキングを知りたい」

クレジットカードを発行するときには、どのカードを発行したらよいのか迷ってしまうものですよね。

クレジットカードを発行するときには、不正利用やカードを紛失した際のサポートなどに注目することが大切です。

本記事では、信頼度の高いおすすめのクレジットカードをランキングにして紹介していきます。

- 信頼度が高いクレジットカードの選び方

- 信頼度やステータスが高い

クレジットカードランキング - 信頼度が高いクレジットカードの

メリットとデメリット

信頼度の高さに加え、安全性やステータスも比較していきますので、どのクレジットカードを発行したらよいのか悩んでいる人は、ぜひ記事を参考にしてみてください。

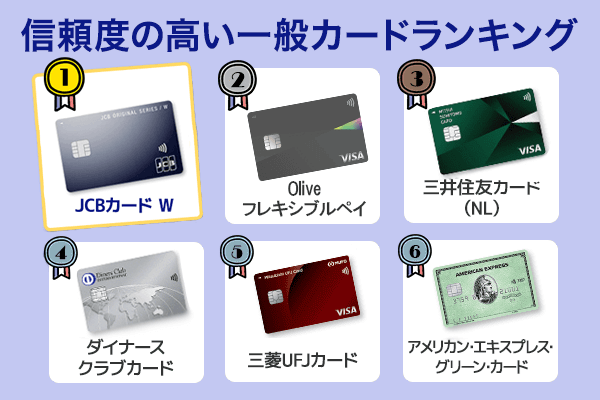

信頼度の高い一般カードランキング

クレジットカードに信頼度の高いカードは多くありますが、その中でもおすすめの一般カードをランキングで紹介していきます。

信頼度の高い一般カードランキングは、次のとおりです。

【1位】JCBカードW

【2位】Oliveフレキシブルペイ

【3位】三井住友カード(NL)

【4位】ダイナースクラブカード

【5位】三菱UFJカード

【6位】アメリカン・エキスプレス・

グリーン・カード

信頼度の高いカードでも還元率や特典などさまざまな違いがあるため、各カードの内容を確認してどのクレジットカードを発行するのか検討していきましょう。

| カード名 | JCBカードW | Olive フレキシブルペイ | 三井住友カード(NL) | ダイナース クラブカード | 三菱UFJカード | アメリカン・ エキスプレス・ グリーン・カード |

|---|---|---|---|---|---|---|

| 券面 |  | |||||

| 公式サイト | 公式サイトはこちら | 公式サイトはこちら | 公式サイトはこちら | 公式サイトはこちら | 公式サイトはこちら | 公式サイトはこちら |

| 年会費 | 年会費無料 | 永年無料 | 年会費無料 | 24,200円 | 1,375円(税込) ※初年度無料 ※年1回以上利用すれば翌年度の年会費無料 | 13,200円(税込) ※月額制で月1,100円必要 |

| 還元率 | 0.90%~5.50% | 0.5%~20%※ | 0.5%~7%※ | 0.40%~1.00% | 0.40%~5.50% | 0.50% |

| 電子マネー | QUICPay | 三井住友カードiD Apple Pay Google Pay 三井住友カードWAON PiTaPaカード | iD PiTaPa WAON Apple Pay Google Pay | QUICPay 楽天Edy | QUICPay 楽天Edy | QUICPay 楽天Edy |

| 発行スピード | 最短即日 | 最短1~2週間程 | 最短10秒 ※即時発行ができない場合がございます。 | 3週間程度 | 最短翌営業日 | 1週間~3週間程度 |

| 申込条件 | 18歳以上~39歳以下で本人または配偶者に安定した継続的な収入のある方 | 日本国内に在住している方 ※クレジットモードは満18歳以上(高校生は除く)の方が対象 | 原則として満18歳以上 (高校生を除く) | 原則として満27歳以上で、ご本人に安定継続収入のある方 | 原則として満18歳以上で、ご本人に安定継続収入のある方 | 原則として満20歳以上で、ご本人に安定継続収入のある方 |

| 付帯保険 | 海外旅行:最大2,000万円 ショッピング:最大年間100万円 | 海外旅行:最高2,000万円 | 海外旅行:最大2,000万円 利用付帯 | 海外・国内旅行:最大1億円 ショッピング:最大年間500万円 | 海外旅行:最大2,000万円 ショッピング:最大年間100万円 | 海外・国内旅行:最大5,000万円 ショッピング:最大年間500万円 |

| セキュリティ関連 | ●ナンバーレスカードの選択が可能 ●利用通知機能 ●利用額制限機能 ●ワンタイムパスワードの設定が可能 | ●カード番号・口座番号のないナンバーレスデザイン ●利用通知機能 ●利用額制限機能 ●ワンタイムパスワードが設定可能 | ●ナンバーレスカード ●利用通知機能 ●利用額制限機能 ●ワンタイムパスワードの設定が可能 | ●パーソナルメッセージの設定が可能 ●ワンタイムパスワードの設定が可能 | ●利用通知機能 ●利用額制限機能 | ●利用通知機能 ●利用額制限機能 |

| 特徴 | 年会費無料なのに海外旅行保険が付帯 | カードひとつでクレジット・デビット・ポイント払いの3機能が利用できる | 対象のコンビニや飲食店などでタッチ決済するとポイント還元率最大7%※ | 海外・国内約1,300ヵ所ある空港ラウンジを無料で利用可能 | 特定店舗の利用で還元率最大5.5% | 一般カードの中ではトップクラスの保険補償 |

※liveフレキシブルペイの最大20%ポイント還元に関する注釈

※店舗によっては、ポイント加算の対象とならない場合があります

※Vポイントアッププログラムは、三井住友カード(株)が提供するサービスです

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合がございます

※複数のVポイントアッププログラムの条件を達成した場合、還元率が20%を超える事がございますが、

景品表示法の定めに基づき、実際にポイントアップされる還元率の上限は20%までとなります

※三井住友カード(NL)の最大7%ポイント還元に関する注釈

※Visaのタッチ決済・Mastercard®タッチ決済で支払うことが条件です。

※iD、カードの差し込み、磁気取引は対象外です。

※商業施設内にある店舗などでは、一部ポイント付与の対象となりません。

※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※通常のポイントを含みます。

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

【1位】JCBカードWは年会費無料なのにショッピング保険が付帯している

JCBカードWのおすすめポイントは、次のとおりです。

- 年会費無料なのにショッピング保険が付帯している

- 基本還元率が1.00%と高い

- セブン-イレブンやAmazonの利用で2.00%還元にアップ

| カード名 | JCBカードW |

|---|---|

| 年会費 | 年会費無料 |

| 還元率 | 0.90%~5.50% |

| 電子マネー | QUICPay |

| 発行スピード | 最短即日 |

| 申込条件 | 18歳以上~39歳以下で本人または配偶者に安定した継続的な収入のある方 |

| 付帯保険 | 海外旅行:最大2,000万円 ショッピング:最大年間100万円 |

| セキュリティ関連 | ●ナンバーレスカードの選択が可能 ●利用通知機能 ●利用額制限機能 ●ワンタイムパスワードの設定が可能 |

| 特徴 | 年会費無料なのに海外旅行保険が付帯 |

| 公式サイト | 公式サイトはこちら |

JCBカードWは、信頼度の高いJCBが発行しているカードであり、年会費無料なのにも関わらずショッピング保険が付帯しています。

年会費無料の一般カードの場合、ショッピング保険は付帯されないケースが多いため、JCBカードWを利用すれば安心して買い物ができます。

また、JCBカードの基本還元率は0.50%ですが、JCBカードWは倍の1.00%が基本還元率となっているため、ポイントを多く貯めたい人にぴったりです。

しかも、普段使いすることが多い、セブン-イレブンやAmazonの利用で2.00%還元にアップするのも嬉しいサービスといえます。

【2位】Oliveフレキシブルペイはカード1枚で5つの機能を使い分けできる

Oliveフレキシブルペイのおすすめポイントは、次のとおりです。

- カードひとつで3つのキャッシュレス機能を使い分けできる

- 対象のコンビニや飲食店で使うと最大20%ポイント還元

- 最高2,000万円の海外旅行傷害保険が付帯されている

| カード名 | Oliveフレキシブルペイ |

|---|---|

| 年会費 | 永年無料 |

| 還元率 | 0.5%~20%※ |

| 電子マネー | 三井住友カードiD、Apple Pay、Google Pay 三井住友カードWAON、PiTaPaカード |

| 発行スピード | 最短1~2週間程 |

| 申込条件 | 日本国内に在住している方 ※クレジットモードは満18歳以上(高校生は除く)の方が対象です (審査によりご希望に添えない場合がございます) ※Oliveアカウントを作成後、クレジットモードの利用をご希望の場合は、 お持ちのOliveフレキシブルペイの退会(解約)のうえ、改めてお申し込みください |

| 付帯保険 | 海外旅行:最高2,000万円 |

| セキュリティ関連 | ●カード番号・口座番号のないナンバーレスデザイン ●利用通知機能 ●利用額制限機能 ●ワンタイムパスワードが設定可能 |

| 特徴 | カードひとつでクレジット・デビット・ポイント払いの3機能が利用できる |

| 公式サイト | 公式サイトはこちら |

※Vポイントアッププログラムは、三井住友カード(株)が提供するサービスです

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合がございます

※複数のVポイントアッププログラムの条件を達成した場合、還元率が20%を超える事がございますが、

景品表示法の定めに基づき、実際にポイントアップされる還元率の上限は20%までとなります

Oliveフレキシブルペイは、1枚で3つのキャッシュレス機能を使い分けたい人におすすめなクレジットカードです。

このカードには、クレジット・デビット・ポイント払いの3機能が付帯されています。

決済時に支払い方法を使い分けることができるため、利便性がとても高いです。

またOliveフレキシブルペイは対象のコンビニや飲食店で使うと、最大20%のポイント還元率を発揮できます。

スマホのタッチ決済を使うだけでも、最大7%分のポイントを還元することが可能です。

最高2,000万円の海外旅行傷害保険も用意されているため、海外旅行へ行く時などにも役立ちます。

【3位】三井住友カード(NL)は対象店舗でのタッチ決済でポイント還元率最大7%

三井住友カード(NL)のおすすめポイントは、次のとおりです。

- 対象店舗でのタッチ決済でポイント還元率最大7%になる※

- 「家族ポイント」に登録すれば対象店舗でポイント還元率が最大+5%アップする

- いつでも最短10秒で即時発行できる

※即時発行ができない場合があります。

| カード名 | 三井住友カード(NL) |

|---|---|

| 年会費 | 年会費無料 |

| ポイント還元率 | 0.5%~7%※ |

| 電子マネー | iD(専用) Pitapa WAON Apple Pay Google Pay |

| 発行スピード | 最短10秒※即時発行ができない場合があります。 |

| 申込条件 | 原則として満18歳以上(高校生を除く)で、ご本人に安定継続収入のある方 |

| 付帯保険 | 海外旅行:最大2,000万円 |

| セキュリティ関連 | ●ナンバーレスカード ●利用通知機能 ●利用額制限機能 ●ワンタイムパスワードの設定が可能 |

| 特徴 | 対象のコンビニや飲食店などでタッチ決済するとポイント還元率最大7%※ |

| 公式サイト | 公式サイトはこちら |

三井住友カード(NL)は、対象のコンビニや飲食店などでタッチ決済するとポイント還元率が最大7%※になります。

対象店舗はセブン-イレブンやローソン、マクドナルドなど利用する人が多い店舗です。

対象店舗でスマホのVisaのタッチ決済・MastercardⓇタッチ決済で支払いをすると、ポイント還元率が最大7%※まで上がります。

ほかにも「家族ポイント」に登録すれば、最大で+5%のポイント還元率が上乗せされます。

家族ポイントとは、家族ポイントに登録した人の人数分(最大5名)×1%のポイント還元率が上乗せされるサービスです。

家族ポイントは基本ポイントと同じく、200円(税込)につき1ポイント加算されます。

また、三井住友カード(NL)の審査は短く、最短10秒※で即発行可能です。

※即時発行ができない場合があります。

カードが届くまでには時間がかかるものの、クレジット機能であればスマホですぐに利用できます。

※三井住友カード(NL)の最大7%ポイント還元に関する注釈

※Visaのタッチ決済・Mastercard®タッチ決済で支払うことが条件です。

※iD、カードの差し込み、磁気取引は対象外です。

※商業施設内にある店舗などでは、一部ポイント付与の対象となりません。

※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※通常のポイントを含みます。

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

【4位】ダイナースクラブカードは海外・国内約1,300ヵ所以上ある空港ラウンジを無料で利用できる

ダイナースクラブカードのおすすめポイントは、次のとおりです。

- 国内外約1,300ヵ所以上ある空港ラウンジを無料で利用できる

- パッケージツアーが最大5%オフになる

- 利用可能額の制限がない

| カード名 | ダイナースクラブカード |

|---|---|

| 年会費 | 24,200円 |

| 還元率 | 0.40%~1.00% |

| 電子マネー | – |

| 発行スピード | 3週間程度 |

| 申込条件 | 原則として満27歳以上で、ご本人に安定継続収入のある方 |

| 付帯保険 | 海外・国内旅行:最大1億円 ショッピング:最大年間500万円 |

| セキュリティ関連 | ●パーソナルメッセージの設定が可能 ●ワンタイムパスワードの設定が可能 |

| 特徴 | 海外・国内約1,300ヵ所ある空港ラウンジを無料で利用可能 |

| 公式サイト | 公式サイトはこちら |

ダイナースクラブカードは一般カードであるにも関わらず、国内外約1,300ヵ所以上ある空港ラウンジを無料で利用できるクレジットカードです。

ほかにもパッケージツアーが最大5%オフになるなど、他社のゴールドカードクラスのサービスを受けられます。

また、利用額に制限がないため、年収が多い人やダイナースクラブカードを利用し続けている人は高額のショッピングも可能です。

クレジットカードは意外とすぐに利用上限額に達してしまうため、ありがたいサービスといえます。

【5位】三菱UFJカードは対象店舗の利用で還元率が最大5.50%になる

三菱UFJカードのおすすめポイントは、次のとおりです。

- 対象店舗の利用で還元率が最大5.50%になる

- 入会3ヶ月ポイント3倍になる

- 「グローバルPLUS」で利用額に応じてポイントが加算される

| カード名 | 三菱UFJカード |

|---|---|

| 年会費 | 1,375円(税込) ※初年度無料 ※年1回以上利用すれば翌年度の年会費無料 |

| 還元率 | 0.40%~5.50% |

| 電子マネー | QUICPay・楽天Edy |

| 発行スピード | 最短翌営業日 |

| 申込条件 | 原則として満18歳以上で、ご本人に安定継続収入のある方 |

| 付帯保険 | 海外旅行:最大2,000万円 ショッピング:最大年間100万円 |

| セキュリティ関連 | ●利用通知機能 ●利用額制限機能 |

| 特徴 | 特定店舗の利用で還元率最大5.5% |

| 公式サイト | 公式サイトはこちら |

三菱UFJカードは、対象店舗の利用で還元率が最大で5.50%になります。

対象店舗は、セブン-イレブンやローソン、松のやなどよく利用される店舗です。

また、店舗だけでなくコカ・コーラの自販機も対象となります。

三菱UFJカードは初入会から3ヶ月はポイントが3倍になったり、「グローバルPULS」で利用額に応じてポイントが加算されたりとポイントを貯めたい人にぴったりのカードです。

なお、グローバルPULSとは、月の利用額に応じて基本ポイントが増えるサービスです。

たとえば、グ三菱UFJカード(一般カード)の場合、月10万円以上決済すると、基本ポイントが20%上乗せされます。

【6位】アメリカン・エキスプレス・グリーン・カードは保険が充実している

アメリカン・エキスプレス・グリーン・カードのおすすめポイントは、次のとおりです。

- 海外旅行保険で最大5,000万円補償される

- 「プライオリティパス」に年会費無料で登録できる

- 月会費制を導入しており月額1,100円で入会できる

| カード名 | アメリカン・エキスプレス・グリーン・カード |

|---|---|

| 年会費 | 13,200円(税込) ※月額制で月1,100円必要 |

| 還元率 | 0.50% |

| 電子マネー | 楽天Edy |

| 発行スピード | 1週間~3週間程度 |

| 申込条件 | 原則として満20歳以上で、ご本人に安定継続収入のある方 |

| 付帯保険 | 海外・国内旅行:最大5,000万円 ショッピング:最大年間500万円 |

| セキュリティ関連 | ●利用通知機能 ●利用額制限機能 |

| 特徴 | 一般カードの中ではトップクラスの保険補償 |

| 公式サイト | 公式サイトはこちら |

アメリカン・エキスプレス・グリーン・カードは、一般カードなのにも関わらず、海外旅行保険で最大5,000万円補償されます。

一般カードの場合、海外旅行保険が付帯されていないケースもあるため、最大5,000万円の補償はかなり手厚いサービスといえます。

プライオリティパスも付帯しているため、海外旅行を多くする人にぴったりのカードです。

また、アメリカン・エキスプレス・グリーン・カードは年会費が月額制になっており、月々1,100円支払わなければならないのが特徴です。

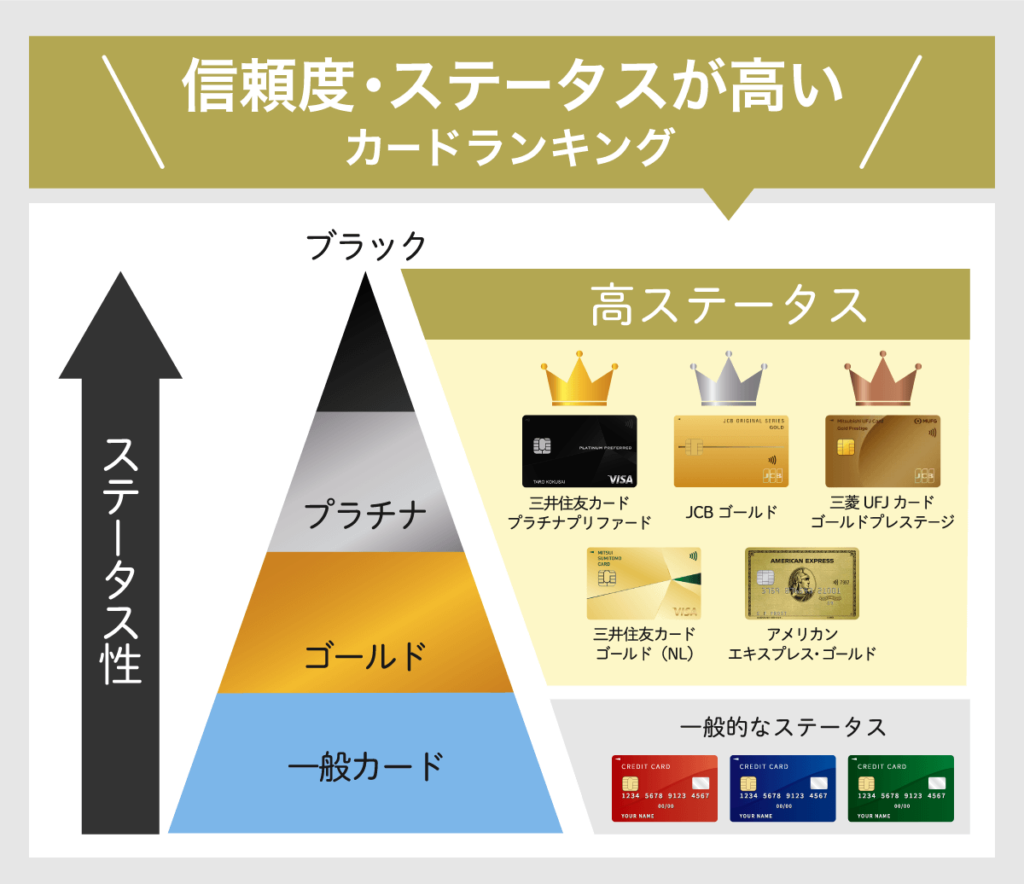

信頼度に加えステータスも高いカードランキング

クレジットカードには次のようにクラスがあり、高いクラスほどステータスが上がります。

- ゴールドカード:一般カードよりも審査が厳しい

- プラチナカード:ゴールドカードよりも高い年収や一定の年齢が求められる

- ブラックカード:自分からは申し込みできず、クレジットカード会社からのインビテーション(招待)がないと作成できない

クラスによってはなかなか発行できないクレジットカードもあるため、カードの発行もしやすさも考慮したランキングを解説していきます。

信頼度に加えステータスも高いクレジットカードランキングは、次のとおりです。

【1位】三井住友カード プラチナプリファード

【2位】JCBゴールド

【3位】三菱UFJカードゴールドプレステージ

【4位】三井住友カードゴールド(NL)

【5位】アメリカン・エキスプレス・ゴールド

ここからは、信頼度に加えステータスも高いカードランキングを紹介していきますので、各カードの内容の違いを確認してみてください。

| カード名 | 三井住友カード プラチナプリファード | JCBゴールド | 三菱UFJカードゴールドプレステージ | 三井住友カードゴールド(NL) | アメリカン・エキスプレス・ゴールド |

|---|---|---|---|---|---|

| 券面 | |||||

| 公式サイト | 公式サイトはこちら | 公式サイトはこちら | 公式サイトはこちら | 公式サイトはこちら | 公式サイトはこちら |

| 年会費 | 3万3,000円(税込) | 11,000円(税込・初年度年会費無料) | 11,000円(税込)※初年度無料 | 5,500円(税込) 年間100万円のご利用で翌年以降の年会費永年無料※¹ | 31,900円(税込) |

| 還元率 | 1%~10%※2 ※プリファードストア(特約店)利用で 通常ポイント還元率+1~9% | 0.5%~5.0% | 0.40%~5.50% | 0.5%~7%※² | 0.50% |

| 電子マネー | iD(専用) PiTaPa WAON Apple Pay Google Pay | QUICPay | QUICPay・楽天Edy | iD(専用) PiTaPa WAON Apple Pay Google Pay | 楽天Edy |

| 発行スピード | 最短10秒 ※即時発行ができない場合があります。 | 最短翌3営業日 | 最短翌営業日 | 最短10秒 ※即時発行ができない場合があります。 | 1週間~3週間程度 |

| 申込条件 | 原則として満20歳以上で、ご本人に安定継続収入のある方 | 原則として満20歳以上で、ご本人に安定継続収入のある方 | 原則として満20歳以上で、ご本人に安定継続収入のある方 | 原則として満20歳以上で、ご本人に安定継続収入のある方 | 原則として満20歳以上で、ご本人に安定継続収入のある方 |

| 付帯保険 | 海外・国内旅行:最大5,000万円(利用付帯) ・お買い物安心保険:年間最高500万円 ┗自己負担3,000円 ┗海外・国内利用 ┗購入日および購入日の翌日から200日間 ・紛失盗難補償:届け出日の60日前から | 海外旅行:最大1億円 国内旅行:最大5,000万円 ショッピング:最大500万円 | 海外旅行:最大2,000万円 ショッピング:最大年間100万円 | 海外・国内旅行:最大2,000万円 ・お買い物安心保険:年間最高300万円 ┗自己負担3,000円 ┗海外・国内利用 ┗購入日および購入日の翌日から200日間 ・紛失盗難補償:届け出日の60日前から | 海外旅行:最大1億円国内旅行:最大5,000万円 ショッピング:最大年間500万円 |

| セキュリティ関連 | ●ナンバーレスカード ●利用通知機能 ●利用額制限機能 ●ワンタイムパスワードの設定が可能 | ●ナンバーレスカード ●利用通知機能 ●利用額制限機能 ●ワンタイムパスワードの設定が可能 | ●利用通知機能 ●利用額制限機能 | ●利用通知機能 ●利用額制限機能 ●ワンタイムパスワードの設定が可能 | ●利用通知機能 ●利用額制限機能 |

| 特徴 | プラチナプリファード限定の特約店利用でポイント還元率が最大10%になる※プリファードストア(特約店)利用で通常ポイント還元率+1~9% | 提携店舗で使える20%OFFのグルメ優待国内主要空港のラウンジを無料で利用できる | 特定店舗の利用で還元率最大5.5% | 条件達成で年会費無料になる | 他社のプラチナカード並みのサービスを受けられる |

※¹※²三井住友カード ゴールド(NL)、三井住友カード プラチナプリファードのポイント還元率の概要

※¹年間100万円利用の対象取引や算定期間等の実際の適用条件などの詳細は、三井住友カードのホームページを必ずご確認ください。

※²※Visaのタッチ決済・Mastercard®タッチ決済で支払うことが条件です。

※iD、カードの差し込み、磁気取引は対象外です。

※通常のポイントを含みます。

※商業施設内にある店舗などでは、一部ポイント付与の対象となりません。

※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

【1位】三井住友カード プラチナプリファードはVisaプラチナ・コンシェルジュ・センターが利用できる

三井住友カード プラチナプリファードのおすすめポイントは、次のとおりです。

- Visaプラチナ・コンシェルジュ・センターが利用できる

- 海外利用でポイント還元率が3%に上がる

- 継続特典で年間100万円利用ごとに10,000ポイント付与される

| カード名 | 三井住友カード プラチナプリファード |

|---|---|

| 年会費 | 3万3,000円(税込) |

| ポイント還元率 | 1%~10%※ |

| 電子マネー | ●iD(専用) ●PiTaPa ●WAON ●Apple Pay ●Google Pay |

| 発行スピード | 最短10秒※即時発行ができない場合があります。 |

| 申込条件 | 原則として満20歳以上で、ご本人に安定継続収入のある方 |

| 付帯保険 | 海外・国内旅行:最大5,000万円(利用付帯) ・お買い物安心保険:年間最高500万円 ┗自己負担3,000円 ┗海外・国内利用 ┗購入日および購入日の翌日から200日間 ・紛失盗難補償:届け出日の60日前から |

| セキュリティ関連 | ●ナンバーレスカード ●利用通知機能 ●利用額制限機能 ●ワンタイムパスワードの設定が可能 |

| 特徴 | プラチナプリファード限定の特約店利用でポイント還元率が最大10%になる |

| 公式サイト | 公式サイトはこちら |

※三井住友カード プラチナプリファードのポイント還元率の概要

※プリファードストア(特約店)利用で通常還元率+1~9%

※Visaのタッチ決済・Mastercard®タッチ決済で支払うことが条件です。

※iD、カードの差し込み、磁気取引は対象外です。

※通常のポイントを含みます。

※商業施設内にある店舗などでは、一部ポイント付与の対象となりません。

※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

三井住友カード プラチナプリファードは、プラチナカードらしくVisaプラチナ・コンシェルジュ・センターの利用が可能です。

コンシェルジュでは、旅やレストランの手配や予約を自分の代わりにおこなってくれます。

また、三井住友カード プラチナプリファードドは基本ポイント還元率が1%であり、プラチナカードの中では高い数値が設定されており、海外利用でポイント還元率が3%に上がります。

継続特典で年間100万円利用ごとに10,000ポイント付与されることから、プラチナカードの充実した特典だけでなく、ポイントも貯めたいと考えている人にぴったりのカードです。

【2位】JCBゴールドは入会初年度の年会費が無料になる

JCBゴールドのおすすめポイントは、次のとおりです。

- 入会初年度の年会費が無料になる

- 1年間の利用金額に応じてポイントが最大2倍になる

- 海外での利用でポイントが2倍になる

| カード名 | JCBゴールド |

|---|---|

| 年会費 | 11,000円(税込・初年度年会費無料) |

| 還元率 | 0.5%~5.0% |

| 電子マネー | QUICPay |

| 発行スピード | 最短翌3営業日 |

| 申込条件 | 原則として満20歳以上で、ご本人に安定継続収入のある方 |

| 付帯保険 | 海外旅行:最大1億円国内旅行:最大5,000万円 ショッピング:最大500万円 |

| セキュリティ関連 | ●ナンバーレスカード ●利用通知機能 ●利用額制限機能 ●ワンタイムパスワードの設定が可能 |

| 特徴 | 提携店舗で使える20%OFFのグルメ優待国内主要空港のラウンジを無料で利用できる |

| 公式サイト | 公式サイトはこちら |

JCBゴールドは、入会初年度の年会費が無料になります。

年会費が高いクレジットカードではありませんが、1年分でも年会費が無料になるのはありがたいサービスです。

また、JCBゴールドは1年間の利用額に応じ、ポイントが最大2倍になります。

海外の利用でもポイントが2倍になるため、主要なカードにしたい人や海外で利用することが多い人に適しているクレジットカードです。

【3位】三菱UFJカードゴールドプレステージは国内・ハワイの空港ラウンジを無料で利用できる

三菱UFJカードゴールドプレステージのおすすめポイントは、次のとおりです。

- 国内・ハワイの空港ラウンジを無料で利用できる

- 対象店舗の利用でポイント最大5.50%還元される

- 入会から3ヶ月間の獲得ポイントが3倍になる

| カード名 | 三菱UFJカードゴールドプレステージ |

|---|---|

| 年会費 | 11,000円(税込)※初年度無料 |

| 還元率 | 0.40%~5.50% |

| 電子マネー | QUICPay・楽天Edy |

| 発行スピード | 最短翌営業日 |

| 申込条件 | 原則として満20歳以上で、ご本人に安定継続収入のある方 |

| 付帯保険 | 海外旅行:最大2,000万円ショッピング:最大年間100万円 |

| セキュリティ関連 | ●利用通知機能 ●利用額制限機能 |

| 特徴 | 特定店舗の利用で還元率最大5.5% |

| 公式サイト | 公式サイトはこちら |

三菱UFJカードゴールドプレステージは三菱UFJカードの上位クラスであり、国内やハワイの空港ラウンジを無料で利用できます。

空港ラウンジの無料サービスは、一般カードにはない特典です。

また、三菱UFJカードゴールドプレステージにもポイントアップサービスがあり、対象店舗の利用でポイント最大5.50%還元されたり、入会から3ヶ月間の獲得ポイントが3倍になったりします。

三菱UFJカード(一般カード)よりもワンランク上のサービスを受けたい人にとっては、ゴールドプレステージを選択するとよいでしょう。

【4位】三井住友カード ゴールド(NL)は選べる保険で自分にあった保険を受けられる

三井住友カード ゴールド(NL)のおすすめポイントは、次のとおりです。

- 「選べる保険」で自分にあった保険を受けられる

- 「家族ポイント」に登録すれば対象店舗でポイント還元率が最大+5%される

- 対象店舗でタッチ決済を利用すると最大7%ポイント※還元される

| カード名 | 三井住友カードゴールド(NL) |

|---|---|

| 年会費 | 5,500円(税込) ※年間100万円のご利用で翌年以降の年会費永年無料 ※年間100万円利用の対象取引や算定期間等の実際の適用条件などの詳細は、三井住友カードのホームページを必ずご確認ください。 |

| 還元率 | 0.5%~7% |

| 電子マネー | ●iD(専用) ●PiTaPa ●WAON ●Apple Pay ●Google PayiD |

| 発行スピード | 最短10秒※即時発行ができない場合があります。 |

| 申込条件 | 原則として満20歳以上で、ご本人に安定継続収入のある方 |

| 付帯保険 | 海外・国内旅行:最大2,000万円(利用付帯) ・お買い物安心保険:年間最高300万円 ┗自己負担3,000円 ┗海外・国内利用 ┗購入日および購入日の翌日から200日間 ・紛失盗難補償:届け出日の60日前から |

| セキュリティ関連 | ●利用通知機能 ●利用額制限機能 ●ワンタイムパスワードの設定が可能 |

| 特徴 | 条件達成で年会費無料になる |

| 公式サイト | 公式サイトはこちら |

※三井住友カード ゴールド(NL)のポイント還元率の概要

※Visaのタッチ決済・Mastercard®タッチ決済で支払うことが条件です。

※iD、カードの差し込み、磁気取引は対象外です。

※通常のポイントを含みます。

※商業施設内にある店舗などでは、一部ポイント付与の対象となりません。

※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

三井住友カード ゴールド(NL)は、「選べる保険」で自分にあった保険を受けられます。

クレジットカードを発行する人の中にはあまり旅行せず、旅行保険を使う機会がない人もいるはずです。

そのような人に向け、三井住友カード ゴールド(NL)では旅行保険を、動産総合保険や個人賠償責任保険に変更することもできます。

また、家族ポイントや対象店舗でのポイント還元率アップは、三井住友カード ゴールド(NL)でも適用されるため、より信用度の高いクレジットカードを選びたいときはゴールドカードを選択するとよいでしょう。

【5位】アメリカン・エキスプレス・ゴールドは特定のレストランにてコースメニューを2名以上で予約すると1名分が無料になる

アメリカン・エキスプレス・ゴールドのおすすめポイントは、次のとおりです。

- 特定のレストランにてコースメニューを2名以上で予約すると1名分が無料になる

- さまざまなプロテクションを受けられる

- プライオリティパスに無料登録できる

| カード名 | アメリカン・エキスプレス・ゴールド |

|---|---|

| 年会費 | 31,900円(税込) |

| 還元率 | 0.50% |

| 電子マネー | 楽天Edy |

| 発行スピード | 1週間~3週間程度 |

| 申込条件 | 原則として満20歳以上で、ご本人に安定継続収入のある方 |

| 付帯保険 | 海外旅行:最大1億円国内旅行:最大5,000万円 ショッピング:最大年間500万円 |

| セキュリティ関連 | ●利用通知機能 ●利用額制限機能 |

| 特徴 | 他社のプラチナカード並みのサービスを受けられる |

| 公式サイト | 公式サイトはこちら |

アメリカン・エキスプレス・ゴールドは、ゴールドクラスではあるものの、他社のプラチナカード並のサービスを受けられます。

たとえば、特定のレストランにてコースメニューを2名以上で予約すると1名分が無料になったり、プライオリティパスに無料登録したりすることが可能です。

また、アメリカン・エキスプレス・ゴールドでは、次のようなプロテクションサービスを受けられます。

- スマートフォン・プロテクション

- キャンセル・プロテクション

- リターン・プロテクション

このようにさまざまな特典や保険が付いているため、プラチナカードに相当する信頼度を得たい人には、アメリカン・エキスプレス・ゴールドがあっています。

信頼度が高いクレジットカード発行会社ランキング

クレジットカードの信頼性は、発行する会社によっても影響を受けます。

クレジットカードを発行するときには、基本的にカードの基本情報やサービス内容を比較しますが、発行会社の比較をして信頼度を確認するのもよいでしょう。

信頼度が高いクレジットカード発行会社ランキングは、次のとおりです。

【1位】三井住友カード株式会社(三井住友カード)

【2位】株式会社ジェーシービー(JCBカード)

【3位】三菱UFJニコス株式会社(三菱UFJカード)

【4位】アメリカン・エキスプレス(アメリカン・エキスプレス・カード)

【5位】ダイナースクラブインターナショナル(ダイナースクラブカード)

各クレジットカード発行会社の内容を紹介していきますので、クレジットカード発行の際に判断材料として利用してみてください。

【1位】三井住友カード株式会社(三井住友カード)

三井住友カード株式会社は三井住友フィナンシャルグループの一員であり、大阪府に本社を置いています。

設立が1967年と歴史があり、日本で初めてVISAカードを発行した会社です。

世界的に見ても、VISAカードを発行したのはアメリカに次いで2番目の早さでした。

そのため、三井住友カード株式会社の発行するクレジットカードの国際ブランドは、VISAがメインとなっています。

三井住友カード株式会社が発行しているクレジットカードの代表例は、次のとおりです。

- 三井住友カード(NL)

- 三井住友カードゴールド(NL)

- 三井住友カードプラチナリファード

- 三井住友カード(CL) など

【2位】株式会社ジェーシービー(JCBカード)

株式会社ジェーシービーは、日本で唯一の国際ブランドを展開する企業で、本社を東京に置いています。

設立は1961年と長く、以前は加盟店が日本に集中していたため「日本のJCB」と呼ばれていましたが、積極的な加盟店増加策を取って現在では「世界のJCB」となっています。

株式会社ジェーシービーは自身が国際ブランドであるため、発行するクレジットカードはJCBのみです。

株式会社ジェーシービーが発行しているクレジットカードの代表例は、次のとおりです。

- JCBカードW

- JCBゴールド

- JCBカードプラチナ

- JCBカードS など

【3位】三菱UFJニコス株式会社(三菱UFJカード)

三菱UFJニコス株式会社は、三菱UFJフィナンシャル・グループの企業であり、東京に本社を置いています。

設立は1951年であり、元は信販最大手の企業である「日本信用販売」でしたが、2005年10月にUFJ銀行(元三菱UFJ銀行)の子会社となり、三菱UFJフィナンシャル・グループとなった経緯があります。

三菱UFJニコス株式会社は銀行系のクレジットカード部門を担当しており、経営基盤がしっかりとしているため安心してカード発行できる会社です。

三菱UFJニコス株式会社が発行しているクレジットカードの代表例は、次のとおりです。

- 三菱UFJカード

- 三菱UFJカードゴールドプレステージ

- 三菱UFJカード・プラチナ・アメリカン・エキスプレス・カード

- 三菱UFJカード VIASOカード など

【4位】アメリカン・エキスプレス(アメリカン・エキスプレス・カード)

アメリカン・エキスプレスは、国際ブランドの1つであり、アメリカ合衆国ニューヨーク州に本社を置く企業です。

設立は1850年で当初は宅配業を行っていましたが、1958年にクレジットカードを買収しクレジットカード事業に参入しました。

アメリカでは次に紹介する、ダイナースクラブと1位と2位を争うトップクラスの企業です。

JCBと提携しているため、JCBが利用でる店舗であればアメリカン・エキスプレス・カードも利用できます。

アメリカン・エキスプレスが発行しているクレジットカードの代表例は、次のとおりです。

- アメリカン・エキスプレス・グリーン・カード

- アメリカン・エキスプレス・ゴールド

- アメリカン・エキスプレス・プラチナ・カード

- Marriott Bonvoyアメリカン・エキスプレス・プレミアム・カード など

【5位】ダイナースクラブインターナショナル(ダイナースクラブカード)

ダイナースクラブインターナショナルは、ヨーロッパやイギリスで世界初となる国際ブランドとして認められた会社で、アメリカ合衆国ニューヨーク州に本社を置いています。

設立は1950年であり、日本初の口座振替を始めたことでも有名です。

ダイナースクラブインターナショナルのクレジットカードは一般カードでも、他社のゴールドカードクラス以上の特典があり、ステータスも高いとされています。

ダイナースクラブインターナショナルが発行しているクレジットカードの代表例は、次のとおりです。

- ダイナースクラブカード

- ダイナースクラブ プレミアムカード

- ダイナースクラブ ビジネスカード

- ANAダイナースカード など

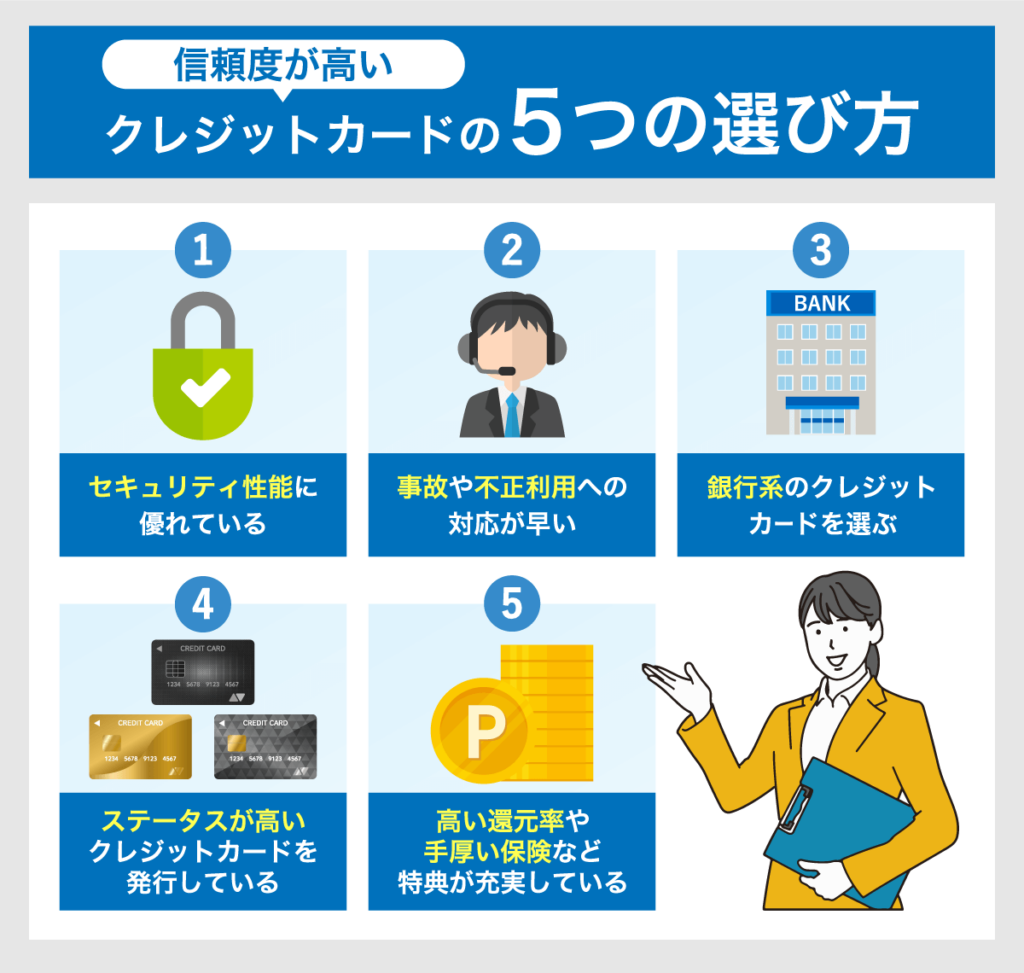

信頼度が高いクレジットカードの5つの選び方

クレジットカードには信頼度の高いものがあるものの、信頼度の高いカードがどれなのかわからないという人もいるはずです。

信頼度の高いかどうかは、次の内容で判断できます。

- セキュリティ性能に優れる

- 事故や不正利用への対応が早い

- 銀行系のクレジットカードを選ぶ

- ステータスが高いクレジットカードを発行している

- 高い還元率や手厚い保険など特典が充実している

クレジットカードを発行するときはまず信頼度の高さを判断できるよう、どのような内容を比較すればよいのか理解していきましょう。

セキュリティ性能に優れる

セキュリティ性能に優れるクレジットカードは、信頼度の高いカードです。

経済産業省によると2023年のクレジットカード不正請求の損害額は437億円にもなり、過去最高額の被害額を更新してしまいました。

不正請求の被害は年々増加しているため、クレジットカード発行会社も対策を講じています。

不正利用に対してはワンタイムパスワードや3Dセキュア、AIによる不正利用判定などの対策があります。

セキュリティ性能を率先して高めているクレジットカード発行会社は、不正利用に対して積極的な対策を取っている信頼できる会社です。

事故や不正利用への対応が早い

事故や不正利用への対応が早い会社の発行するクレジットカードは、信頼度が高いカードです。

セキュリティ性能を率先して高めたとしても、カード利用者の行動によっては不正利用が起きてしまいます。

たとえば、カード利用者がフィッシング詐欺に引っかかり、カード番号やセキュリティ番号を偽サイトで入力してしまうと不正利用されています。

このようにクレジットカード発行会社側だけで防止することは難しく、不正利用が発生してしまうことも考えておかなければなりません。

不正利用が発覚した場合、カード利用者は不安になってしまうため、すぐに対応してくれるクレジットカード発行会社かどうか確認しておく必要があります。

対応速度が早いかどうかは、口コミサイトで確認することが可能です。

銀行系のクレジットカードを選ぶ

銀行系のクレジットカードは、信用度が高いカードです。

クレジットカードのサービス内容の良し悪しは、会社の経営状態によります。

最悪のケースでは会社が倒産しクレジットカードの利用ができなくなる恐れもありますが、銀行経営は半世紀以上続いている会社も多くあり、倒産する可能性が低いのは信頼度の高さにつながります。

改悪が続いているようなクレジットカードを発行してしまうと、今まで利用した実績が無駄になってしまう恐れもあるため、会社の与信には注意しなければなりません。

ステータスが高いクレジットカードを発行している

ステータスの高さは信用度の高さにつながるため、プラチナカードやブラックカードを発行している会社を選択するとよいでしょう。

ステータスが高くなるほど求められるサービス内容が高くなり、クレジットカード発行会社にサービス内容を維持する財力が必要となります。

上位カードを提供し続けられている会社は、信頼度が高い会社といえます。

また、ステータスの高いクレジットカードほど、利用可能金額が高く設定されており、カードのランクによっては数千万円も利用できるものがあるため発行するのに資力が必要です。

プラチナカードやブラックカードを発行している会社は、資力が高く安心して発行できる会社です。

高い還元率や手厚い保険など特典が充実している

高い還元率や手厚い保険など特典が充実しているクレジットカードは、信頼度が高いカードです。

ステータスの高いカードを発行していない会社だとしても、年会費無料で高い還元率や手厚い保険などの特典を維持するのには、クレジットカード発行会社に資力が必要となります。

そのため、ステータスの高さと同じく、特典が充実しているクレジットカード発行会社は信用度が高い会社です。

ただし、頻繁に特典の内容を改変している会社には注意しなければなりません。

クレジットカード発行時点では良い特典としても、その特典がいつまで続くかわからないからです。

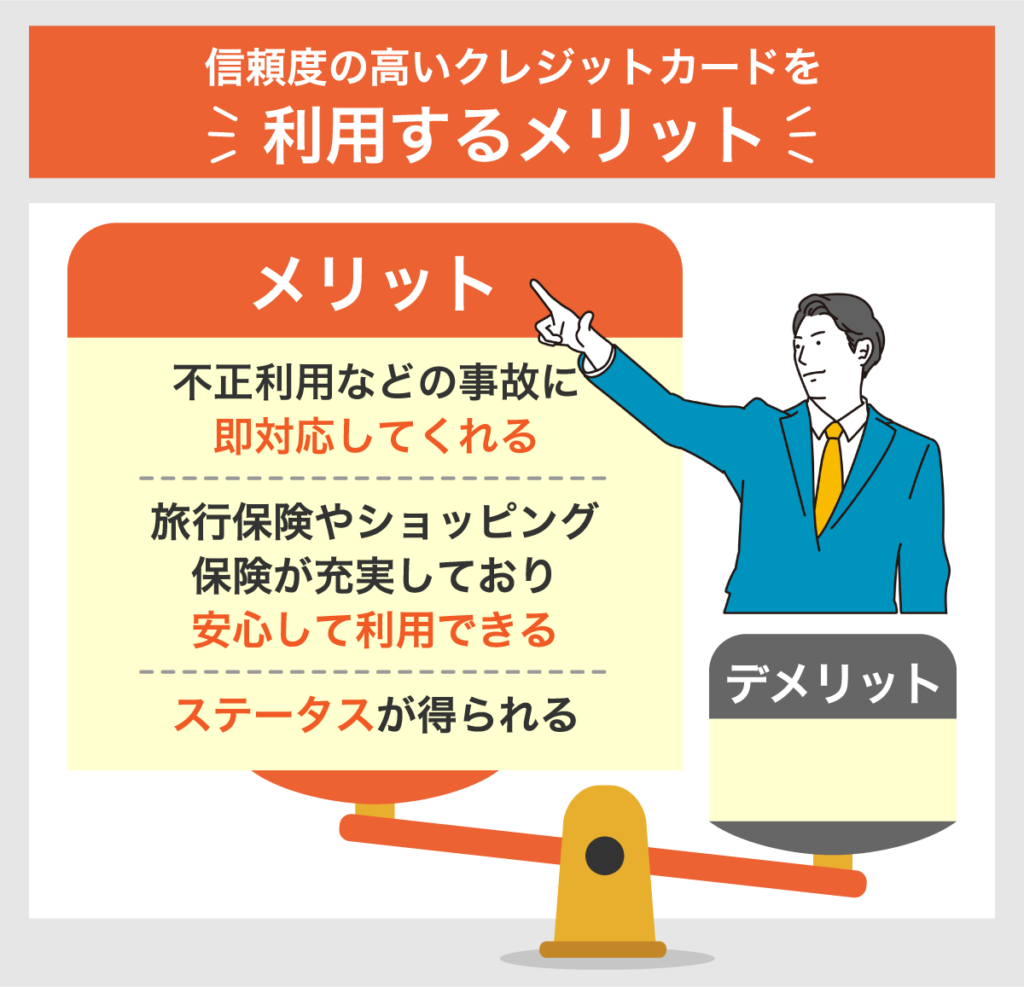

信頼度の高いクレジットカードを利用するメリット

信頼度の高いクレジットカードを利用するときには、さまざまなメリットがあります。

信頼度の高いクレジットカード利用時のメリットは、次のとおりです。

- 不正利用などの事故に即対応してくれる

- 旅行保険やショッピング保険が充実しており安心して利用できる

- ステータスを得られる

信頼度の高いクレジットカード利用時のメリットがわかれば、どのカードを発行すればよいのか判断しやすくなります。

メリットの内容を理解し、自分にあったクレジットカードを探していきましょう。

不正利用などの事故に即対応してくれる

信頼度の高いクレジットカード発行会社は、不正利用などの事故に即対応してくれます。

不正利用がおこなわれたことを放置するなどの対応をすると、クレジットカード発行会社の評価が落ちてしまいます。

クレジットカード発行会社の評価はカード発行数に直結するため、健全な経営を目指している会社であれば、不正利用などの事故に即対応してくれるはずです。

信頼度が高ければ高いほど、不正利用に対して即対応してくれることでしょう。

利用者にとっても即対応してくれれば、安心してクレジットカードを利用できるため、信頼度の高い会社を選択することが大切です。

旅行保険やショッピング保険が充実しており安心して利用できる

信頼度の高いクレジットカードは、旅行保険やショッピング保険が充実しており安心して利用できます。

一般的に信頼度が低いとされる年会費無料のクレジットカードには、保険が付帯されていないケースがほとんどです。

クレジットカードを利用する目的は「安心して」買い物することであり、保険が充実していないのであれば、カードを使わず現金でもよいのではないかと考えてしまう人もいるはずです。

安心してクレジットカードを利用できないのであれば、トカードを利用する意味がありません。

その点、信頼度の高いクレジットカードであれば保険が充実しており、安心して買い物できます。

ステータスが得られる

信頼度の高いクレジットカードを発行すると、ステータスを得ることが可能です。

信頼度の高いクレジットカードは年会費無料のものよりも審査が厳しい傾向にあり、審査が厳しいほど保有している人が減り、ステータスが上がっていきます。

たとえば、ゴールドカードよりもプラチナカードのほうが審査は厳しく、保有している人の数も減ります。

珍しいクレジットカードを保有していると、他人からステータスがある人だと思われるわけです。

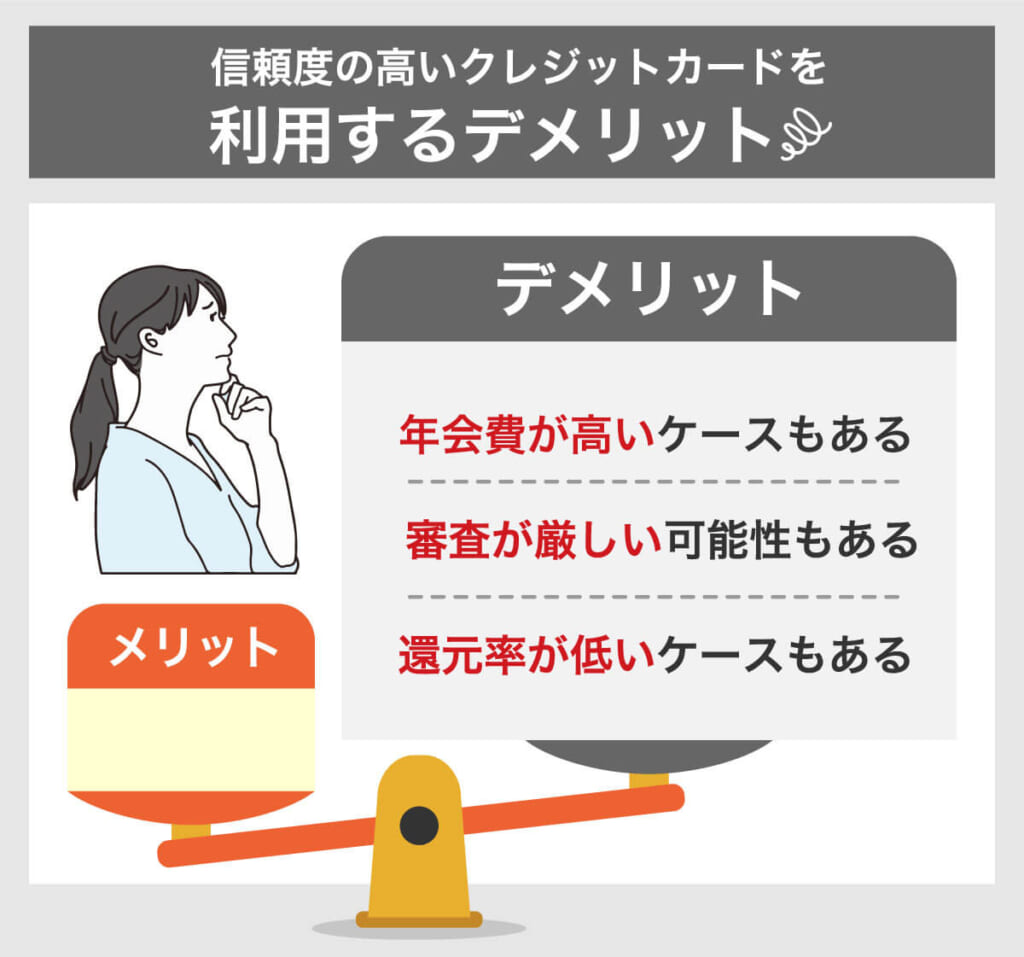

信頼度の高いクレジットカードを利用するデメリット

信頼度の高いクレジットカードは、不正利用にすぐ対応してくれるなどのメリットが多いもののデメリットもあります。

デメリットを理解していれば、信頼度の高いクレジットカードが自分にあっているかどうか確認できます。

信頼度の高いクレジットカードを利用するデメリットは、次のとおりです。

- 年会費が高いケースもある

- 審査が厳しい可能性もある

- 還元率が低いケースもある

信頼度の高いクレジットカードの発行を検討するときには、利用時のデメリットも理解し、発行を後悔しないようにしておきましょう。

年会費が高いケースもある

信頼度の高いクレジットカードは、年会費が高い傾向にあります。

信頼度が高いクレジットカードは基本的に年会費がかかり、信用度が上がるほど年会費は高額になっていきます。

ゴールドカードであれば1万円前後、プラチナカードだと3万円前後の年会費がかかるクレジットカードも珍しくありません。

保険や特典が充実しているため年会費の高さは仕方がない部分もあるものの、高い年会費を払うのはデメリットといえます。

信頼度が高いクレジットカードの発行を検討するときには、年会費というコストを考慮したうえで発行するようにしましょう。

審査が厳しい可能性もある

信頼度が高いクレジットカードは、一般カードよりも審査が厳しい傾向にあります。

信頼度の高いクレジットカードは利用可能金額が高く、誰にでも発行されるものではありません。

クレジットカード会社としても信頼度を維持するため、カード保有者を絞っておきたいという考えもあるでしょう。

とくに銀行系のクレジットカードの審査は厳しい傾向にあるため、銀行系のクレジットカードの発行を検討している人は審査に通らない可能性も考えておく必要があります。

還元率が低いケースもある

信頼度の高いクレジットカードは、一般カードよりも還元率が低い傾向にあります。

年会費無料の一般カードは還元率の高さに重点を置いている傾向があり、信頼度の高いクレジットカードは保険や特典の充実さに重点を置いている傾向があります。

信頼度の高いクレジットカードの基本還元率は0.50%に設定されているケースが多く、高い還元率とはいえません。

ただし、信頼度の高いクレジットカードの中には、特定の条件で還元率が高くなるケースもあります。

信頼度の高いクレジットカードの発行を検討するときには、基本還元率だけでなく、還元率がアップする条件まで確認しておくことが大切です。

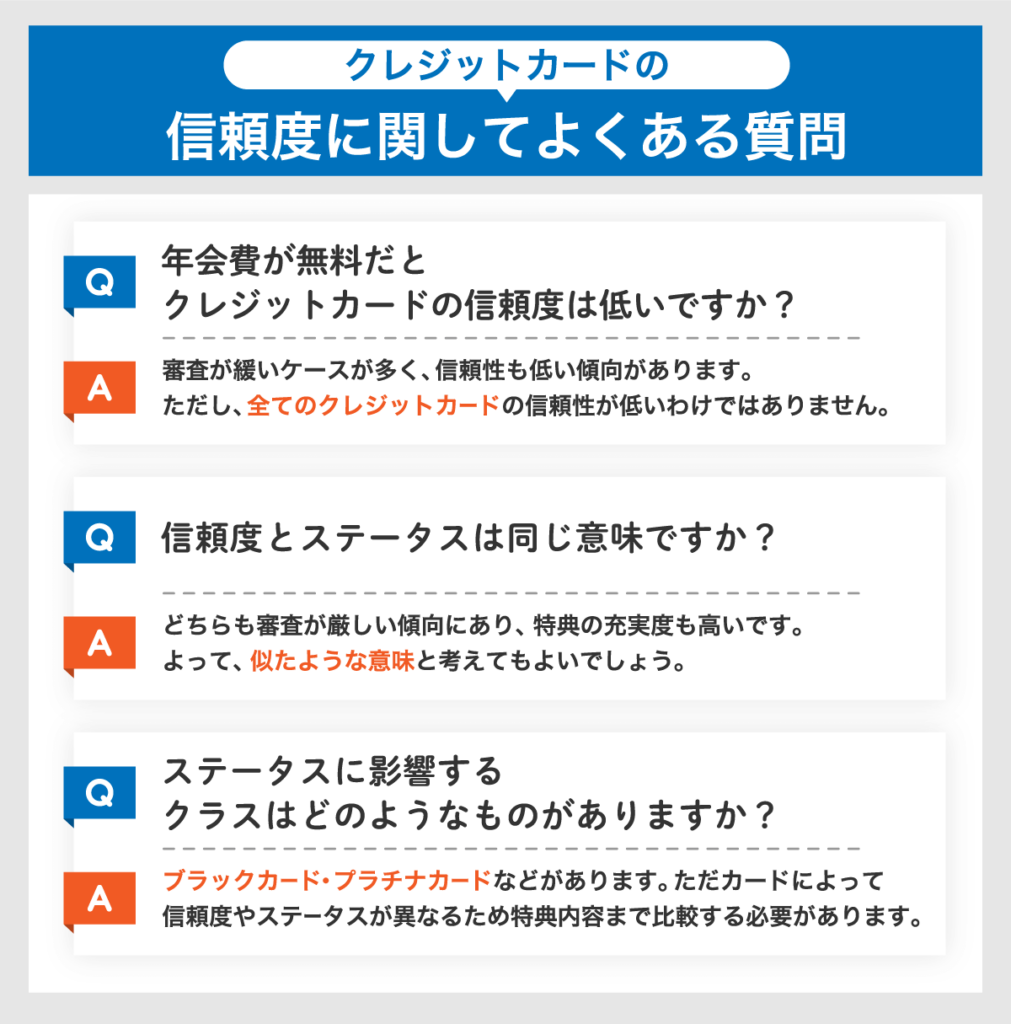

クレジットカードの信頼度に関してよくある質問

クレジットカードを発行するときには各カードの信頼度を理解しておくのも大切ですが、信頼度に関連して発生しやすい疑問や悩みを知っておくことも大切です。

クレジットカードの信頼度に関してよくある主な質問は、次のとおりです。

- 年会費が無料だとクレジットカードの信頼度は低いですか?

- 信頼度とステータスは同じ意味ですか?

- ステータスに影響するクラスはどのようなものがありますか?

クレジットカードの信頼度に関する質問を理解し、自分がカードを発行するときに悩まないよう内容を確認しておきましょう。

年会費が無料だとクレジットカードの信頼度は低いですか?

年会費無料のクレジットカードの信頼度は、一般的に低い傾向にあります。

年会費無料のクレジットカードは審査が緩い傾向にあり、保有できる人が多くいるため、ステータスもありません。

また、サービス面から見ても還元率の高くても、保険などの特典が充実していないケースも多くみられます。

ただ、年会費無料だとしてもすべてのクレジットカードの信頼度が低いわけではないため、年会費はあくまで目安として考えるくらいにしておきましょう。

信頼度とステータスは同じ意味ですか?

信頼度とステータスは似たような意味と考えてもよいでしょう。

信頼度が高いクレジットカードは、審査が厳しい傾向にあり、誰でも保有できるわけはありません。

一方、ステータスが高いカードも同じく、審査が厳しい傾向にあります。

また、信頼度とステータスが高くなるほど、特典の充実度も上がっていくのも同様です。

このように信頼度が高いクレジットカードも、ステータスが高いクレジットカードも、どちらも保有者が少ないという点で似通っています。

ステータスに影響するクラスはどのようなものがありますか?

ステータスに影響するクラスは、次のようなものがあります。

- 年会費無料カード

- 一般カード

- ゴールドカード

- プラチナカード

- ブラックカード

下のクラスになるほど、信頼度やステータスが高くなります。

ただし、クレジットカードによってはプラチナと銘打っていても、他社のゴールドカード並みのものもあります。

逆にゴールドカードにも関わらず、プライオリティパスに無料登録できるプラチナカード並みの特典が受けられるカードもあるため、クラス名だけで判断しないようにしましょう。

クレジットカードを比較するときには、特典の内容まで精査して違いを理解することが大切です。

信頼度の高いクレジットカードを探すときには比較が大切

クレジットカードには信頼度があり、信頼度の高さや低さによって受けられるサービスや支払う年会費が変わってきます。

信頼度の高さを比較するのであれば、クレジットカードのクラスや年会費を見ればおおよその判断をすることが可能です。

しかし、クレジットカードによってはゴールドカードでも、プラチナカードクラスのサービスを提供しているケースもあります。

クレジットカードを発行するときには、きちんとサービス内容の比較をすることが大切です。

もし信頼度の高さでクレジットカードを比較検討するのが難しいと感じる人は、ぜひ記事内で紹介した「信頼度の高いクレジットカードランキング」を参考にしてみてください。

きっと、自分にあったクレジットカードが見つかることでしょう。