COLUMN

生命保険を活用した「含み益」の構築

令和元年の法人税基本通達の改定により、法人生命保険契約におけるいわゆる「課税の繰延効果」が得られなくなった事は周知の事実です。

ただ、経営者の「万が一」に備える死亡保障と、経営の「万が一」に備える緊急予備資金が必要なことは、法人税基本通達の改定に関係なく必要である事は間違いありません。

そのために死亡保障を確保しつつ、経営の万が一に備える「含み益」を生命保険でどのように確保するのか?

これは法人生命保険を検討する上で欠かせないテーマの1つだと言えます。

●目次

含み益とは?

「含み益」とは、解約返戻金からその時点の資産計上額を差し引いた金額で、解約時に「益金」として計上出来る金額の事をさします。違う表現をしますと、損金計上保険料に対応する解約返戻金部分を「含み益」と表現しています。

この「含み益」がある生命保険契約であれば、例えば今般の新型ウィルスにより売上や粗利益が減少した際に、その含み益を吐き出す事で経営や資金繰りを安定させる効果があります。

さらに、経営者が勇退する際に解約すれば、経営者への退職金として受け取る事も出来ますので、ある程度、法人所得が上がっており、そして資金繰りに余裕がある法人であれば、備えておくべきであると考えます。

各社比較

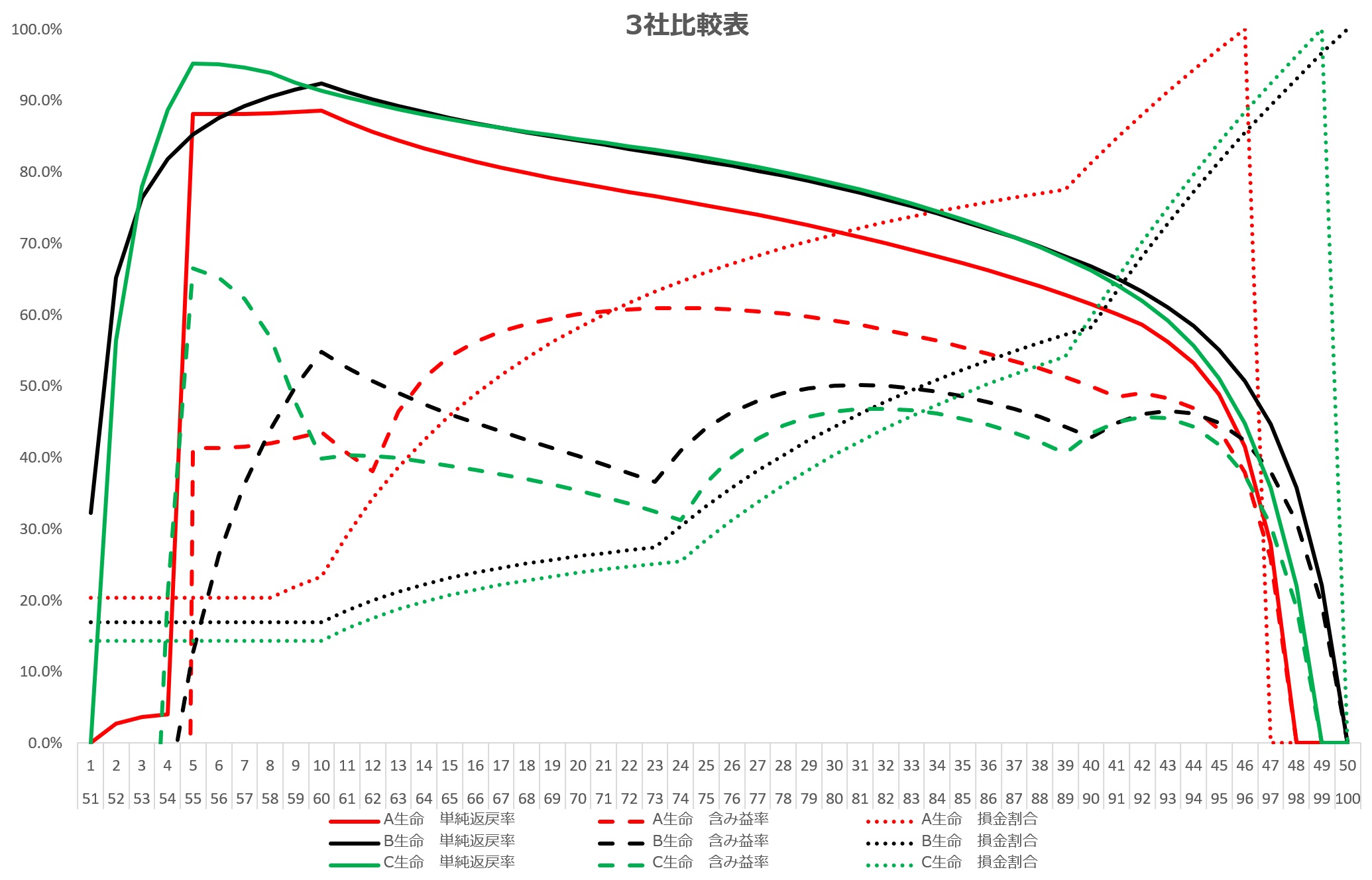

実際に各社の設計書を作成していると、面白い事に気が付きました。この「含み益」は前述の通り、解約返戻金-資産計上額で算出をしますから、解約返戻率の高低ではありません。

例えば、50歳男性で最高解約返戻率が

A社:88.5%(10年目)

B社:92.4%(10年目)

C社:95.2%(5年目)

の3つの商品(災害保障重点型タイプ)で比較をします。

いずれも最高解約返戻率が85%を超えているので、新ルールでは当初10年は最高解約返戻率の90%を資産計上、残りを損金に計上する処理になります。

この3社であれば、どの商品が良いのでしょうか?

従来であれば、単純に最高解約返戻率が高い商品が良いとされていたので、早くにピークを迎えたいのであればC社でしょうし、ある程度期間をずらしたいのであればB社という選択肢になります。

ところが、「含み益」という観点でみれば、答えは実はA社の商品が一番優れている事になります。B社とC社は最高解約返戻率が高いために、損金割合が低くなり、「含み益」も少なくなります。

さらにポイントは、新ルールにおける損金計上ルールとその期間です。

85%超の保険契約は簡単に言いますと、

-

当初10年間は最高解約返戻率の90%を資産計上し、残りを損金。

-

その後は最高解約返戻率を迎えるまでか、1年間に増える解約返戻金が、年換算保険料の70%を超える期間中は、最高解約返戻率の70%を資産計上、残りを損金に計上。

-

上記期間を経過した後は、支払保険料を全額損金計上。

-

最高解約返戻金額を過ぎた年度から残り期間で資産計上額を取崩し、支払保険料は全額損金

というルールになっています。

という事は、保険商品によって、そして解約返戻率・解約返戻金の推移によって損金割合が変わるために含み益の発生がそれぞれ変わります。

実際に前述の3社を比較すると、20年経過時点の70歳時点における含み益率は

A社:60.0%

B社:40.2%

C社:35.4%

となります。

※含み益率は、(解約返戻金-資産計上累計額)÷損金算入保険料累計にて計算しており、損金計上部分における解約返戻金の割合を表しています。

詳細な3社比較は下記グラフにてご確認下さい。

このように比較をして考えますと、単純に最高解約返戻率の良い商品がベストという訳でもなく、法人における生命保険の位置づけによっては含み益率が多く取れる商品の方が良い選択になり得ます。

有配当商品は?

なおここで注意しなければいけないのが、一部保険会社が発売をしている「有配当商品」です。有配当商品の場合、最高解約返戻率の判定は配当を除いた解約返戻率で行うと国税庁が見解を出しています。配当を除いた返戻率で損金割合の判定が行われると有利な様に思えるかも知れませんが、含み益形成という観点では実はメリットがありません。

なぜなら、有配当商品については、配当が確定する契約応当日に

【借方】配当積立金

【貸方】雑収入

上記の経理処理が必要になり、毎年益金計上→同額を資産計上する必要があります。

という事は配当金額が積みあがって解約返戻金が増えても、同時に資産計上額も増えますので、今回、ここで解説をしている「含み益」に関しては有配当保険は効果がないという事になります。もちろん、支払った保険料に対する返戻金は配当が付加される分、増加しますので、いわゆる単純返戻率は押し上げる効果が配当金にはあります。

加入目的が保障確保+積立で、支払保険料に対する返戻率を少しでも高めたいのであれば有配当商品は非常に効果的です。さらに例えば「役員退職給与引当金」を活用して純粋な役員退職金積立を行うのであれば、有配当商品は非常に効果的です。ですが、今回ここで取り上げている「含み益」の形成には、配当金は役に立たないですから、この点は注意しておくべきだと思います。

外貨建て商品や変額商品は・・・

次に外貨建てや変額などの商品による「含み益」の形成は、為替相場や運用実績によって左右されるために経営安定化を目的にした場合には、あまり馴染まないような気がしています・・・

もちろん、外貨建て商品や変額商品などは場合によってはいいパフォーマンスが期待出来る商品ではあります。

ですが、前述のとおり経営安定化を目的にした含み益形成であれば、全額を不確定要素がある外貨商品や変額商品にするのではなく、大半を定額商品にしておきつつ一部に外貨や変額を組み込む形にするのが良いのではないでしょうか?

特に自然災害等が発生し、取り崩さないと行けない場面では相場が変動している可能性が大きく、その時に十分な含み益が確保出来なければ意味がありませんので・・・

保険証券を分割する

さらに実際の活用時には、細かく保険証券を分けておく事もオススメいたします。保険金額1億円の定期保険を1本加入するのではなく、保険金額1,000万円を10本加入するイメージです。

保険証券を分割することで、保険金額の高額割引が適用されなくなりますが、その分、状況に応じて一部契約の保険期間を短縮したり、また一部契約を変換や払済にするなど活用のバリエーションが増えます。さらには前述の通り、一部は保険商品を変えて外貨や変額などを組み入れるのも面白いかも知れません・・・

生命保険が持っている「保障」機能と「積立」機能、そして「含み益」機能を、安定経営のために活用するという観点でご活用されてみてはどうでしょうか??

<文責>

株式会社FPイノベーション

ご相談については下記リンクよりご連絡下さい。

https://www.fpinnovation.jp/otoiawase

※社長ブログを毎日更新中です

http://nekosyacyo.officialblog.jp/

この記事に付いているタグ

課税繰延法人生命保険死亡保障緊急予備資金含み益災害保障重点型タイプ最高解約返戻率有配当商品外貨建て変額定期保険保険証券分割高額割引払済変換法人税基本通達改定生命保険